Tények és tévhitek az szja és a tb területén

Az egyik leggyakoribb tévhit külföldi magánszemélyek magyarországi munkavégzése kapcsán, hogy nem kell Magyarországon személyi jövedelemadót fizetni, ha a külföldi társaság által belföldön foglalkoztatott munkavállaló 183 napnál nem tölt többet az országban. A helyzet azonban korántsem ilyen egyszerű, több tényezőt is figyelembe kell venni, ha biztosan el akarják kerülni a cégek az adókockázatokat - írja sajtóközleményében a Deloitte.

A határon átnyúló munkavégzések esetében a felmerülő adókötelezettségek meghatározásához az szja-törvény mellett ugyanakkor az érintett országokkal fennálló adóegyezmények rendelkezéseit is szükséges lehet megvizsgálni. Az egyezmények munkaviszonyból származó jövedelmeket tárgyaló rendelkezései között pedig szintén találunk egy, a 183 napos tartózkodást tárgyaló pontot.

„Bár a 183 napos tartózkodás fontos tényező a határon átnyúló munkavégzések személyi jövedelemadózása kapcsán, nem kizárólag ez döntheti el a kérdést. 183 napot meg nem haladó tartózkodás esetén ugyan a magánszemély jövedelme, az adóügyi illetőségének államában maradhat adóköteles, az egyezmények egyéb feltételeket is támasztanak, amelyek közül az egyik legkevésbé közismert, ugyanakkor kiemelten fontos, a gazdasági munkáltatás kérdése” - hangsúlyozta Kövesdy Zoltán a Deloitte Magyarország adó- és jogi osztályának menedzsere.

A gazdasági munkáltató kérdéskör magyar viszonylatban azt jelenti, hogy meg kell vizsgálni azt is, a magyar fogadó társaság tekintendő-e gazdasági értelemben a külföldi magánszemély munkáltatójának, függetlenül attól, hogy a jogi értelemben vett munkáltatója a külföldi, kiküldő társaság. Ennek a kérdésnek az eldöntése a gyakorlatban egy összetett elemzést igényel, amely alapvetően a magánszemélynek a magyar társaság működésébe való integrációját vizsgálja.

Amennyiben az integrációval kapcsolatos kérdésre igen a válasz, úgy a magánszemély magyarországi tevékenységére jutó munkaviszonyból származó jövedelem 183 napot meg nem haladó tartózkodás esetén is Magyarországon válik adóztathatóvá tekintettel arra, hogy a fenti két kritériumnak együttesen fent kell állnia ahhoz, hogy a magyarországi adóztatás elkerülhető legyen. A gazdasági munkáltató kérdésköre csak egy az adózási szempontból releváns körülmények mellett. Előfordulhat például az is, hogy valaki pusztán az életkörülményei miatt válik akár rövid idejű belföldi tartózkodást követően is magyar adóügyi illetőségűvé.

A 183 napot meg- vagy meg nem haladó magyarországi tartózkodás tehát egy fontos, azonban önmagában nem, vagy nem mindig elégséges körülmény annak megállapítására, hogy egy külföldi magánszemélynek, illetve az őt foglalkoztató társaságnak szükséges-e személyi jövedelemadót fizetnie Magyarországon a munkavégzése kapcsán vagy sem.

Fotó: Pixabay

- 2025.05.31Gazdasági teljesítmény mérése Napjaink controlling tevékenységének fontos része a tényadatokat szolgáltató számvitel, működését kiemelt szinten kell ismerni. A tanfolyam elvégzése után az elsajátított számviteli ismeretek segítségével a controlling által is használt mutatószámok könnyen értelmezhetőkké válnak.

Részletek

Jegyek

- 2025.06.02Projektmenedzsment képzés A projektmenedzsment elméletének és gyakorlatának megismertetése a résztvevőkkel. A projektmenedzsment módszereinek begyakorlása példákon és esettanulmányokon keresztül. A résztvevők projektvezetési képességének fejlesztése és felkészítésük projektek önálló, sikeres lebonyolítására.

Részletek

Jegyek

- 2025.06.04Lean vezetés - Lean coaching A KÉPZÉS CÉLJA: A Lean Management bevezetés támogatása. Olyan Lean szemléletű vezetők képzése, akik képesek lesznek eredményesen irányítani, támogatni a Lean menedzsment bevezetését saját szervezetüknél, és a gyakorlatban is eredményesen alkalmazzák a Lean szemléletű változáskezelési, coaching, kommunikációs, motivációs eszközöket.

Részletek

Jegyek

- 2025.06.06Pénzügyi kimutatások elemzése A képzés során a résztvevők • megismerik és elsajátítják a beszámoló elemzés eszközeit és technikáit • képessé válnak egy vállalat vagyoni, pénzügyi és jövedelmi helyzetének komplex megítélésére a nyilvánosan elérhető pénzügyi beszámolók alapján • betekintést kapnak a vállalati beszámolók megértéséhez elengedhetetlen iparági elemzés eszközrendszerébe és technikáiba.

Részletek

Jegyek

A munkaviszony közös megegyezéssel történő megszüntetése az egyik legbarátságosabb módja egy cégtől való távozásnak. Azonban ennek a... Teljes cikk

Összekötni a tenerifei nyaralást távmunkavégzéssel? Három hónapra Kínába küldeni a munkavállalónkat? Míg tíz éve ezek a kérdések egyedinek... Teljes cikk

2025. január 2-től jelentős változás lépett életbe a személyi jövedelemadótól mentes juttatások köre tekintetében. A módosítás a... Teljes cikk

- Szja kedvezmény 2025 7 napja

- Benyújtották a kétgyermekes anyák szja-mentességéről szóló törvényjavaslatot - íme a részletek 1 hete

- Ezek a NAV első tapasztalatai az adategyeztetési eljárásról 1 hete

- Már több mint 280 ezren véglegesítették az szja-bevallásukat 2 hete

- Hankó Balázs: az szja-mentesség az édesanyák és a családok anyagi biztonságát erősíti 2 hete

- Pótszabadságot kaphatnak a magzatukat elvesztő anyák 2 hete

- Figyelmeztetést adott ki a NAV, a webáruházakat érinti 2 hete

- A nők foglalkoztatási rátájának változása az EU tagállamaiban 2 hete

- Már nincs sok idő: közeleg a globális minimumadóval összefüggő fontos határidő 2 hete

- MEOSZ: a fogyatékossággal élő gyereket nevelő nők is részesüljenek szja-mentességben! 3 hete

- Külföldi munkavállalók bejelentése - változó szabályok, fontos tudnivalók 3 hete

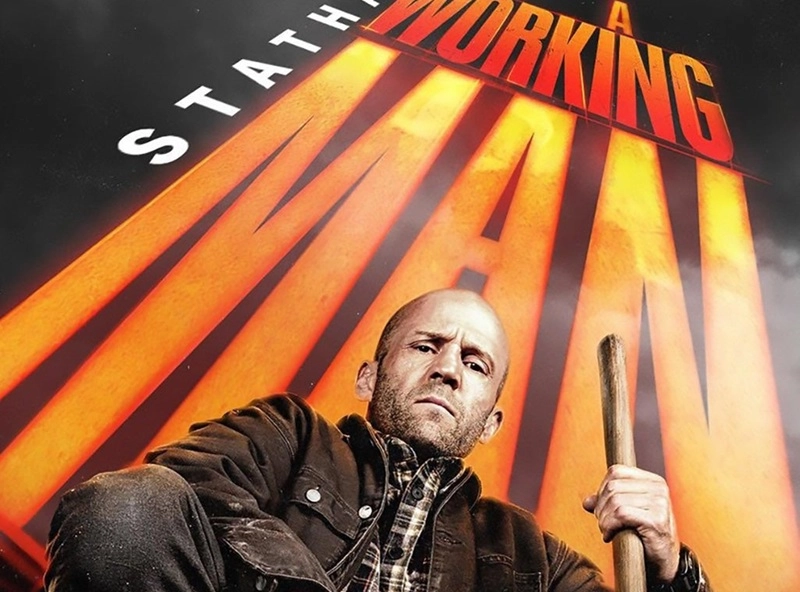

A melós, avagy az akciófilmes dolgozó ember

A melós, avagy az akciófilmes dolgozó ember